Infografia: Modelo 202: Pago a cuenta del Impuesto de Sociedades

-

Upload

sage-espana -

Category

Law

-

view

37 -

download

1

Transcript of Infografia: Modelo 202: Pago a cuenta del Impuesto de Sociedades

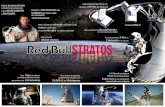

2 opciones de cálculo

Durante los primeros 20 días naturales de: Abril (1P, primer pago), Octubre (2P, segundo pago) y Diciembre (3P, tercer pago).

Si el pago es a cuenta del ejercicio 2015, nuevo modelo 202.

Si el pago es a cuenta del ejercicio 2014, antiguo modelo 202.

Serán pagos a cuenta del periodo impositivo en vigor el primer día del plazo de pago.

Presentado tres veces al año

Modelo 202: Pago a cuenta del Impuesto de Sociedades

Base del PagoCuota íntegra minorada en las deducciones y bonificaciones, así como en las retenciones e ingresos a cuenta que le fueren de aplicación, del último período impositivo cuyo plazo de declaración estuviese vencido el primer día de plazo de pago.

Reduce la base imponible previa en un 10%, a condición de que se aplique para neutralizar las posibles bases imponibles negativas que puedan surgir durante los próximos 5 años, y se cancele el saldo pendiente en el 5º año.

Pueden aplicarla empresas que apliquen el tipo general y su cifra de negocio generada en los doce meses anteriores al inicio del periodo impositivo no supera los 10 millones de euros. (Art. 105 LIS).

Requiere que dicha reserva suponga un incremento del 10% de los fondos propios por beneficios no distribuidos, y que dicho incremento se mantenga durante los cinco ejercicios siguientes, o hasta que se cancele el ajuste.

Base del PagoLa base imponible generada desde el inicio del periodo hasta el día anterior al del inicio del plazo de pago.

Tipo de Gravamen

En el pago a cuenta solo se aplicará el remanente de reserva de capitalización pendiente de aplicación generado en los dos ejercicios anteriores.

Reserva de nivelación de bases imponibles

Tipo de GravamenEl 18% de la base del pago.

sage.esblog.sage.es900 878 902

© 2015 Sage Spain

(Ley 27/2014, de 27 de noviembre del Impuesto de Sociedades). Es voluntaria.

La base del pago es la cuota íntegra declarada.

Obligatoria si la cifra de negocio en los doce meses anteriores al inicio del plazo de pago es superior a 6.000.000€, y voluntaria para el resto.

Cuando el periodo impositivo no coincide con el año natural y se opta por la opción B, el pago será a cuenta del periodo impositivo en vigor el día anterior al inicio del plazo de pago.

A) Art.40.2 de la LIS

B) Art. 40.3 de la LIS.

5 12

Cifra de Negocio12 meses anteriores al inicio periodo impositivo

Pago a CuentaOpción B

Ejercicio 2014 Gral. Rda.

Ejercicio 2015 Gral. Rda.

21

23

26

29

20

21

24

27

17 / 21

19 / 23

22 / 26

24 / 29

17 / 20

19 / 21

22 / 24

24 / 27

6M ≤ CN < 10M5/7 x TG redondeado por defecto

10M ≤ CN < 20M15/20 x TG redondeado por exceso

20M ≤ CN < 60M17/20 x TG redondeado por exceso

CN ≥ 60M19/20 x TG redondeado por exceso

Tipo de Gravamen General

Ejercicio 2014 Gral. Rda.

Ejercicio 2015 Gral. Rda.

30 2825 / 30 25 / 28

%

Conoce todas las novedades de la Reforma Fiscal en:http://www.sage.es/recursos-de-negocio/novedades-legales