Superintendencia de Bancos y Seguros del Ecuador Dirección...

Transcript of Superintendencia de Bancos y Seguros del Ecuador Dirección...

Superintendencia de Bancos y Seguros del Ecuador Dirección Nacional de Estudios SUBDIRECCIÓN DE ESTUDIOS

1

COMPORTAMIENTO DEL SISTEMA PRIVADO DE SEGUROS EN EC UADOR

PERIODO: Diciembre 2007 - Diciembre 2008

Elaborado por: Paulina Tobar Maruri Aprobado por: Edmundo Ocaña Mazón

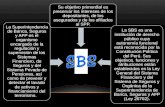

1. ESTRUCTURA DE MERCADO No se apreciaron cambios en la estructura de mercado, a raíz de septiembre del año 2008, con lo cual el sistema asegurador ecuatoriano a diciembre de 2008, culminó con 6 entidades especializadas en los ramos de vida, 23 en los ramos combinados y 13 que operaron en seguros generales; mostrándose un total de 42 compañías de seguros privados, a las que habría que adicionar las 2 reaseguradoras nacionales, Universal y Reaseguradora del Ecuador, por tanto, la industria de seguros ecuatoriana estuvo conformada a diciembre de 2008 por 44 entidades. La única novedad durante el período 2008, fue la Liquidación en el mes de Abril de la compañía el FENIX del Ecuador, hecha con RESOL SBS-2008-267, de veinticuatro de abril de dos mil ocho. Gráfico No. 1

1.1 DISTRIBUCIÓN GEOGRAFICA DE SEGUROS EN EL PAÍS A diciembre de 2008, las oficinas del sector asegurador ecuatoriano estuvieron localizadas 101 en la Sierra y 61 en la región Costa, totalizando 162 puntos de atención en el país, mismas que se distribuyeron en 42 oficinas matriz, 76 sucursales y 44 agencias. 2. LA ECONOMÍA Y EL SISTEMA ASEGURADOR A pesar de la hecatombe de la economía mundial a partir del segundo semestre de 2008, la industria aseguradora ecuatoriana se mantuvo firme, observándose cifras de incremento en casi todos los indicadores y elementos de balance del sector.

COMPAÑÍAS PARTÍCIPES EN EL SISTEMA DE SEGUROS

PRIVADOSAl 31 de diciem bre del 2008

V IDA (6 ENTIDADES)14,29%

GENERALES (13 ENTIDADES)

30.95%

M IXTAS (23 ENTIDADES)

54,76%

Superintendencia de Bancos y Seguros del Ecuador Dirección Nacional de Estudios SUBDIRECCIÓN DE ESTUDIOS

2

Inclusive tras observar las tasas de crecimiento durante la década 1998-2008, tanto de la economía nacional como de la producción de la industria aseguradora del país, se aprecia cierta estabilidad y analogía frente al comportamiento del PIB, luego de los ajustes a raíz de la crisis y la posterior instauración del sistema de dolarización; registrándose ausencia de grandes fluctuaciones, identificándose más bien cierta similitud de movimientos entre ambas actividades. (Ver Gráfico No. 2). En efecto, la prima neta pagada en el año 2008, con relación al año 2007, registró un crecimiento de 30,3 por ciento, superior en algo más de 20 puntos respecto del año 2007 (10,1%), superando así la tasa de crecimiento anual del PIB nominal (14,8%). Igual conducta reflejó la prima per cápita. Por otra parte, del comportamiento macroeconómico la mayor preocupación para la industria giraría en torno al rumbo que ha ido tomando la inflación, cuyo aumento en los últimos cinco años ha dado muestras de una clara tendencia alcista, a lo cual habría que añadir el decremento de las remesas de los emigrantes ecuatorianos y la disminución del precio del petróleo, principal fuente de ingresos para el país. Los aspectos señalados, podrían ocasionar impactos negativos sobre los ramos generales particularmente sobre los “vehículos” y el nuevo ramo “SOAT” cuya potencial disminución tras los impactos derivados de la crisis internacional a lo largo de 2009, reflejaría cambios en la demanda interna a causa de un probable oleaje sobre el empleo de los ecuatorianos que afectaría el consumo y consecuentemente el ahorro y la inversión.

Cuadro No. 1

Gráfico No. 2

(p ) (p r e v )V A R IA B L E S 2 0 0 4 2 0 0 5 2 0 0 6 2 0 0 7 2 0 0 8P IB , p re c io s c o r r ie n te s (m il lo n e s d e U S D ) 3 2 .6 4 2 3 7 .1 8 7 4 1 .4 0 2 4 5 .7 8 9 5 2 .5 7 2

P IB R E A L , e n m il lo n e s d e d ó la re s d e 2 0 0 0 1 9 .5 7 2 2 0 .7 4 7 2 1 .5 5 5 2 2 .0 9 0 2 3 .2 6 4

P IB p e r c á p i ta r e a l (d ó la re s d e l 2 0 0 0 ) 1 .5 0 2 1 .5 7 0 1 .6 0 8 1 .6 2 4 1 .6 8 5

P IB p e r c á p i ta e n d ó la re s 2 .5 0 6 2 .8 1 4 3 .0 8 8 3 .3 6 6 3 .8 0 8

P o b la c ió n (m il lo n e s d e h a b ita n te s ) 1 3 ,0 1 3 ,2 1 3 ,4 1 3 ,6 1 3 ,9

T A S A S D E C R E C IM IE N T O *

P IB (E n m il lo n e s d e d ó la re s ) 1 4 ,0 % 1 3 ,9 % 1 1 ,3 % 1 0 ,6 % 1 4 ,8 %

P IB re a l 8 ,0 % 6 ,0 % 3 ,9 % 2 ,5 % 5 ,3 %

P IB p e r c á p i ta r e a l (d ó la re s d e l 2 0 0 0 ) 6 ,5 % 4 ,5 % 2 ,4 % 1 ,0 % 3 ,8 %

P IB p e rc á p ita e n d ó la re s 1 2 ,4 % 1 2 ,3 % 9 ,7 % 9 ,0 % 1 3 ,1 %

P r im a n e ta p a g a d a 7 ,2 % 1 0 ,5 % 1 3 ,5 % 1 0 ,1 % 3 0 ,3 %

P r im a p e r c á p i ta 5 ,7 % 8 ,9 % 1 3 ,5 % 6 ,9 % 2 7 ,2 %

T a s a d e in te ré s (% ) (L E G A L ) 9 ,9 % 9 ,6 % 9 ,2 % 1 0 ,7 % 9 ,1 %

In f la c ió n 1 ,9 % 3 ,9 % 2 ,9 % 3 ,3 % 8 ,8 %

A N T E C E D E N T E S M A C R O E C O N O M IC O S Y D E P O B L A C IO N

(p ) V a lo re s p ro v is io n a le s , F u e n te B C E

* C á lc u lo s p ro p io s

E la b o r a c ió n : S u p e r in te n d e n c ia d e B a n c o s y S e g u ro s D ire c c ió n N a c io n a l d e E s tu d io s , S u b D ire c c ió n d e E s tu d io s

F u e n te : B a n c o C e n tra l d e l E c u a d o r , S u p e r in te n d e n c ia d e B a n c o s y S e g u ro s , D ire c c ió n d e E s tu d io s , S u b D ire c c ió n d e E s tu d io s .

F u e n te :P á g in a W e b S u p e rin te n d e n c ia d e B a n c o s y S e g u ro s , s e r ie s e s ta d ís t ic a s

E la b o r a c ió n : S u p e r in te n d e n c ia d e B a n c o s y S e g u ro s , D ire c c ió n N a c io n a l d e E s tu d io s , S u b D ire c c ió n d e E s tu d io s

E v o lu t iv o d e T a s a s d e c re c im ie n to d e la P r im a v e r s u s P IB (v a lo r e s c o r r ie n te s ) D é c a d a 1 9 9 8 -2 0 0 8

-6 0 ,0 0 %

-4 0 ,0 0 %

-2 0 ,0 0 %

0 ,0 0 %

2 0 ,0 0 %

4 0 ,0 0 %

6 0 ,0 0 %

8 0 ,0 0 %

1 0 0 ,0 0 %

1 9 9 8 1 9 9 9 2 0 0 0 2 0 0 1 2 0 0 2 2 0 0 3 2 0 0 4 2 0 0 5 2 0 0 6 2 0 0 7 2 0 0 8(En

porc

enta

jes)

c re c im ie n to d e la p r im a c r e c im ie n to d e l P IB

Superintendencia de Bancos y Seguros del Ecuador Dirección Nacional de Estudios SUBDIRECCIÓN DE ESTUDIOS

3

3. PRINCIPALES CUENTAS DE BALANCES Entre diciembre de 2007 y 2008, las principales cuentas de balances registraron un buen comportamiento de la industria de seguros ecuatoriana. Así lo demostró, el aumento de los resultados del ejercicio en un 17,39 por ciento, lo cual determinó que la actividad muestre 32 millones de dólares de ganancias, es decir 4,8 millones de dólares más que el año anterior; derivadas particularmente de las empresas cuyos negocios se asociaron a los ramos generales, cuya mejora de beneficios fue del 35,23 por ciento; a pesar de que los activos aumentaron en menor proporción (27,95%), que los pasivos (35,32%); sinembargo, el patrimonio aumentó en 15,90 por ciento. Por su parte, las reservas técnicas presentaron también un incremento del 36,13 por ciento, el más elevado de esta muestra de rubros, superando incluso al crecimiento de la prima neta pagada (30,26%), en aproximadamente 6 puntos porcentuales; mostrándose un mejoramiento en términos de solvencia, fortaleciéndose así el entorno de la industria en relación a la cobertura de riesgos y siniestros. (Ver cuadro No. 2) En cuanto al costo de siniestros éstos aumentaron en un 23,26 por ciento asociado en mayor proporción al incremento de los siniestros pagados de las compañías de vida.

Cuadro No. 2

dic-04 dic-05 dic-06 dic-07 dic-08

% Variación anual.

TOT. ACTIVO 373 405 445 509 651 27,95%

TOT. PASIVO 234 255 270 314 425 35,32%

TOT.PATRIMONIO 139 150 174 195 226 15,90%

PRIMA NETA PAGADA 491 543 616 678 884 30,35%

COSTO DE SINIESTROS 97 103 117 135 166 22,85%

RESERVAS TECNICAS 77 86 91 90 122 36,13%

RESULTADO DEL EJERCICIO 20 19 26 28 32 17,39%

Fuente :Página Web Superintendencia de Bancos y Seguros, series estadísticas

Elaboración: Superintendencia de Bancos y Seguros, Dirección Nacional de Estudios, Sub Dirección de Estudios

Sistema Privado de Seguros Evolutivo por Principale s Rubros (En millones de dólares)

(Variación Anual 2007-2008)

4. PROFUNDIZACIÓN El nivel de profundización es un indicador relativo al desarrollo de un sector. A diciembre de 2008, las publicaciones de profundización de seguros para Iberoamérica son aún incipientes e incompletas, no obstante, según datos de ASSAL: Portugal, España y El Salvador, mostraron para diciembre de 2007, niveles de profundización superiores al 5 por ciento. Mientras otras publicaciones dan fe de que Estados Unidos (9%) y Canadá (7%) superarían esta ratio. Por su parte, en Europa y Asia la relación estaría en torno al 4,5 y 5,2 por ciento respectivamente1.

1 Banco de México, Informe Anual, Reporte Sobre el Sistema Financiero, pág 160, México, Abril de 2008

Superintendencia de Bancos y Seguros del Ecuador Dirección Nacional de Estudios SUBDIRECCIÓN DE ESTUDIOS

4

Si bien es cierto, el nivel de profundización de los servicios de seguros del país está aún por debajo de otras economías más avanzadas; sin embargo, se aprecia un adelanto en la industria aseguradora en el país para el último año. (Ver Gráfico 2) De hecho, los niveles de profundización para Ecuador, bajo el concepto de la prima neta pagada (prima directa) respecto del PIB corriente, registró un aumento en el índice hasta llegar a 1,68 por ciento, superando en 0,20 puntos porcentuales la cifra del año 2007 (1,48%), describiéndose un avance proveniente de los montos de producción durante el 2008, como respuesta a un refuerzo de la producción de las empresas de todos los segmentos de realización. En la última década 1998-2008, la industria de los seguros registró un mejor posicionamiento en términos de profundización del servicio de seguros, lo cual tradujo no solo el desarrollo del sector en cuanto a niveles de producción del período de estudio, sino al aumento de primas tras la introducción del nuevo ramo en los seguros como es el “SOAT” que ha dado un nuevo impulso a la actividad a partir de marzo del año 2008.

Gráfico No. 3

5. PRODUCCIÓN El crecimiento de la industria de seguros en términos de venta de cartera a diciembre de 2008, se ubicó en 30,26 por ciento, totalizando aproximadamente 884 millones de dólares, esto es 205 millones más que la producción del año 2007; conducta reflejada tras un mayor desarrollo de los seguros respecto de la economía en su conjunto (14,8 %)2 y frente a la variación anual del IPC (8,8%). Este ascenso en la producción de las aseguradoras, fue sustentado en primer término por la producción de los ramos de generales (39,93%) debido a la incorporación del Seguro Obligatorio de Accidentes de Tránsito “SOAT”. Por su parte, los ramos puramente de vida crecieron en un 28,93 por ciento, seguido de los ramos combinados (26,15%).

2 Crecimiento del PIB en millones de dólares (a valor nominal)

Fuente : Superintendencia de Bancos y Seguros, Dirección de Estudios, Sub Dirección de Estudios; Publicación Estadística No.1884 BCE

Elaboración: Superintendencia de Bancos y Seguros Dirección Nacional de Estudios, Sub Dirección de Estudios

Evolutivo Tasas de Crecimiento Diciembre 1998 - Diciembre 2008

0,9%

1,3%

1,7% 1,7% 1,6%1,5% 1,5% 1,5%

1,7%

0,7%

1,5%

0,00%0,20%

0,40%0,60%0,80%

1,00%1,20%1,40%1,60%1,80%

dic-98 dic-99 dic-00 dic-01 dic-02 dic-03 dic-04 dic-05 dic-06 dic-07 dic-08

Tas

a P

rima

Net

a pa

gada

/ P

IB

-8,0%

-6,0%

-4,0%

-2,0%

0,0%

2,0%

4,0%

6,0%

8,0%

PIB

Tas

a de

cre

cim

ient

o PRIMA NETA RECIBIDA /PIB CORRIENTE PIB Tasa de crecimiento

Superintendencia de Bancos y Seguros del Ecuador Dirección Nacional de Estudios SUBDIRECCIÓN DE ESTUDIOS

5

Es interesante también acotar que las empresas pequeñas observaron el mayor incremento en su producción (75,14%), seguidas de las muy pequeñas (33,98%), las grandes (28,14%) y las medianas (13,73%), lo cual denota la eficiencia operativa de los negocios en los distintos segmentos. Cabe señalar que en la última década y con la implementación de la dolarización se vislumbró un crecimiento permanente de las primas. De hecho, en el último período que finalizó en diciembre de 2008, el sector experimentó un progreso en su comportamiento registrándose una diferencia importante en la tasa de crecimiento que pasó en la década de -9 a 30,3 por ciento, lo cual ciertamente denota el dinamismo de la actividad aseguradora ecuatoriana en el último período.

Gráfico No. 4

5.1 PRIMA PER CAPITA Ecuador a diciembre de 2008, registró una prima neta pagada per cápita de 63 dólares; superior en 13,6 dólares respecto de 2007 (49,87 dólares), esto representó un 27 por ciento más, superando la tasa de crecimiento del PIB per cápita en dólares reportado por el país (13,1%)3. Al observar las cifras evolutivas de crecimiento de la prima per cápita del país, se apreciaron algunos movimientos mostrándose volatilidad en el comportamiento del sector; no obstante, es notoria la mejora que aparece para el último año como respuesta al incremento de suscripciones reportadas en todos los segmentos de realización.

Gráficos No. 5 y 6

3 La prima per cápita de Ecuador está calculada con base en la prima neta pagada.

Fuente: Superintendencia de Bancos y Seguros, Dirección Nacional de Estudios, Subdirección de Estadísticas

Elaboración:Superintendencia de Bancos y Seguros, Direción Nacional de Estudios, Subdirección de Estudios

26,87%

12,11%

2,66%

12,14%13,54%

6,89%

27,21%

0,00%

5,00%

10,00%

15,00%

20,00%

25,00%

30,00%

2002-dic 2003-dic 2004-dic 2005-dic 2006-dic 2007-dic 2008-dic

PRIMA PER CÁPITAEvolutivo de tasas de crecimiento 2002-2008

F u e n te : S u p e r in te n d e n c ia d e B a n c o s y S e g u ro s , D ire cc ió n N a c io n a l d e E s tu d io s , S u b d ire cc ió n d e E s ta d ís tica s

E la b o ra c ió n : S u p e r in te n d e n c ia d e B a n c o s y S e g u ro s , D ire c c ió n N a c io n a l d e E s tu d io s , S u b d ire cc ió n d e E s tu d io s

E v o lu t iv o d e la P r im a N e ta P a g a d a(D é c a d a D ic ie m b re 1 9 9 8 - 2 0 0 8 )

(E n m i l lo n e s d e d ó la re s y p o r c e n t a je s )

2 0 9

1 1 7

2 0 9

3 1 3

4 0 34 5 8

4 9 15 4 3

6 1 66 7 8

8 8 4

- 9 ,0 %

-4 4 ,2 %

7 9 ,1 %

4 9 ,9 %

2 8 ,7 %

1 3 ,7 %7 ,2 % 1 0 ,5 % 1 3 ,5 % 1 0 ,1 %

3 0 ,3 %

-

1 0 0

2 0 0

3 0 0

4 0 0

5 0 0

6 0 0

7 0 0

8 0 0

9 0 0

1 .0 0 0

1 9 9 8 1 9 9 9 2 0 0 0 2 0 0 1 2 0 0 2 2 0 0 3 2 0 0 4 2 0 0 5 2 0 0 6 2 0 0 7 2 0 0 8

En

mile

s de

dól

ares

-6 0 %

-4 0 %

-2 0 %

0 %

2 0 %

4 0 %

6 0 %

8 0 %

1 0 0 %

P R IM A S N E T A S P A G A D A S V A R IA C IO N a n u a l

25,1

31,8

35,7

36,6

41,1

46,0

49,964,0

2001

2002

2003

2004

2005

2006

2007

2008

EVOLUCIÓN DE LA PRIMA NETA RECIBIDA PERCAPITA(en dólares)

Superintendencia de Bancos y Seguros del Ecuador Dirección Nacional de Estudios SUBDIRECCIÓN DE ESTUDIOS

6

Al revisar el evolutivo de tasas de crecimiento de los últimos ocho años, tanto respecto de la prima per cápita como del PIB per cápita, se visualiza cierto nivel de similitud en las tendencias, sin embargo, el crecimiento del último año reporta un desarrollo inusual de la actividad aseguradora que dista del crecimiento de la economía como tal.

Gráfico No. 7

Por otra parte se ha visto también una mejora en los resultados del primaje con relación a la Población Económicamente Activa (PEA), la cual ha mostrado una tendencia ascendente en su tasa de crecimiento para los últimos años, registrándose un incremento en el último año del 27,58 por ciento, superior en algo más de 15 puntos porcentuales el crecimiento del año anterior. (Ver cuadro No. 3)

Cuadro No. 3

5.2 PRIMAS POR SEGMENTO DE RIESGO A diciembre de 2008, en la actividad aseguradora se distinguieron 38 ramos de riesgo o segmentos de realización, de los cuales 31 reportaron incremento respecto del monto de suscripciones del año anterior, distinguiéndose cinco de ellos cuyo aumento superó el cien por ciento. En efecto, buen uso de anticipo (149%), crédito a las exportaciones (125%), pérdida de beneficio por rotura de maquinaria (109%), crédito interno (290%) y el ramo de

Fu en te : S up erin te nd enc ia de B an cos y S egu ros , D ire cc ión N ac io na l d e E s tu d ios , S ub d ire cc ión d e E s ta d ís ticas

E lab orac ión : S up erin te nde nc ia de B an cos y S egu ros , D ire cc ión N ac io na l d e E s tu d io s , S ub d irecc ió n de E s tud ios

Ta sas d e C re c im ien to d e la P r im a P er C áp ita y d e l P IB p e r C áp ita(D ic iem b re 2 000 - D ic iem b re 2 008 )

5 2 %

2 6 %

1 0 %6 %

9 %1 2 %

8 %

2 7 %

0 %

1 0 %

2 0 %

3 0 %

4 0 %

5 0 %

6 0 %

2 0 0 1 2 0 0 2 2 0 0 3 2 0 0 4 2 0 0 5 2 0 0 6 2 0 0 7 2 0 0 8

T a sa d e c re c im ie n to P R IM A P E R C A P IT A T a s a d e c re c im ie n to P IB P E R C A P IT A

A l P r i m a N e t a

P a g a d aP O B L A C I Ó N ( 1 )

P R I M A P E R C A P I T A

2 0 0 1 - d i c 3 1 3 1 8 0 4 1 2 4 7 5 , 9 2 0 0 2 - d i c 4 0 3 0 8 9 3 8 0 1 1 0 6 , 0 2 0 0 3 - d i c 4 5 8 3 8 1 3 9 9 2 1 1 4 , 8 2 0 0 4 - d i c 4 7 7 3 0 1 4 2 2 1 1 1 3 , 1

2 0 0 5 - d i c 5 4 2 9 7 0 4 2 2 5 1 2 8 , 5

2 0 0 6 - d i c 6 1 6 4 8 4 4 3 7 3 1 4 1 , 0

2 0 0 7 - d i c 6 7 8 4 5 4 4 2 9 3 1 5 8 , 0

2 0 0 8 - d i c 8 8 3 7 9 2 4 3 8 4 2 0 1 , 6

E l a b o r a c ió n : S u p e r i n t e n d e n c i a d e B a n c o s y S e g u r o s , D i r e c c i ó n d e E s t u d i o s , S u b d i r e c c i ó n d e E s t a d í s t i c a s

( c i f r a s e n m i l e s d e d ó l a r e s y e n m i l e s d e h a b i t a n t e s )

P R I M A J E E N R E L A C I O N C O N L A P O B L A C I Ó N E C O N O M I C A M E N T E A C T I V A

( 1 ) F u e n t e : E c u a d o r , E s t i m a c io n e s y P r o y e c c i o n e s d e P o b la c ió n 1 9 5 0 - 2 0 2 5 , S e r i e 0 1 , N o . 2 0 5 ; P r o y e c c i o n e s d e P o b la c i ó n p o r P r o v in c ia s , C a n t o n e s , A r e a s , S e x o y G r u p o s d e E d a d , 2 0 0 1 - 2 0 1 0 S e r i e 0 1 N o . 2 0 6 , C E P A L - I N E C .

Superintendencia de Bancos y Seguros del Ecuador Dirección Nacional de Estudios SUBDIRECCIÓN DE ESTUDIOS

7

“obras civiles terminadas” el cual creció a razón de 31 veces frente a la cifra registrada en 2007, como respuesta al negocio generado en este período por Cóndor (224 mil dólares) y Ecuatoriano Suiza (582 mil dólares). Cabe destacar que a partir de marzo de 2008, se incorporó el ramo del “SOAT” dentro de los ramos de no vida, constituyéndose en el tercer ramo en orden de importancia dada su participación de mercado. Si bien los seguros de vida en términos absolutos reportaron montos inferiores (140 millones de dólares) frente a la producción de los seguros generales (743 millones de dólares); los primeros en diciembre de 2008, incrementaron en 34 millones (32%) respecto de la cifra registrada en diciembre de 2007, crecimiento que fue mayor en dos puntos porcentuales al registrado por los seguros generales. De hecho, los seguros de vida (en total cuatro) sustentaron su cartera principalmente a través del segmento de “vida en grupo” cuyo registro de producción alcanzó 126 millones de dólares esto es el 14 por ciento de la producción del sector, superando en el 32 por ciento, la cifra del año pasado, seguido por “accidentes personales” cuyas suscripciones estuvieron cercanas a los 54 millones de dólares esto es un 6 por ciento de la producción nacional, reportándose también un aumento del 31 por ciento.

Por su parte, los seguros generales (34 en total), los más representativos tradicionalmente en cuanto a primas, aumentaron en 171 millones de dólares (30%) su cartera de producción en el año 2008, respecto de 2007; respaldándose a través de la producción de los “vehículos”, ramo que ha registrado la mayor presencia en el mercado, cuya cartera alcanzó los 223,7 millones de dólares, es decir, una participación del 25 por ciento, seguida por el “SOAT” (7%), “incendio y líneas aliadas” (7%) y “transporte” (6%), los cuales en cojnunto sumaron una participación del 45 por ciento de la producción nacional. Por otro lado, existieron ramos que registraron un decrecimiento en el último año respecto del año anterior como es el caso de: fidelidad (5%), todo riesgo para contratistas (23%), lucro cesante a consecuencia de incendio y líneas aliadas (6%), dinero y valores (2%), montaje de maquinaria (2%). En este punto cabe mencionar que la mayor baja relativa recayó en “todo riesgo petrolero” (55%), cuya reducción alcanzó los 3,5 millones de dólares respecto del año anterior; en tanto que el mayor decremento en términos absolutos le correspondió a “incendio y líneas aliadas” cuyo disminución fue de 6,7 millones de dólares.

Superintendencia de Bancos y Seguros del Ecuador Dirección Nacional de Estudios SUBDIRECCIÓN DE ESTUDIOS

8

Cuadro No. 4

5.2.1 RAMOS DE MAYOR PARTICIPACIÓN EN EL SISTEMA Los ramos de mayor presencia en el mercado sumaron el 66,24 por ciento, de la producción total del sector, distinguiéndose seis ramos que sobrepasaron el 5 por ciento de cuota en el sistema y son los ramos de: “vehículos” con la mayor participación de mercado (25%), seguido de “vida en grupo” (14%), “SOAT” (7%), “Incendio y líneas Aliadas” (7%), “Transporte” (6%) y “Accidentes personales” (6%); subrayándose que la incorporación del SOAT es a partir de marzo del 2008. De los ramos expuestos, a excepción de los incendios y líneas aliadas que pertenece al rango de los riesgos “severos”, los demás se ubicaron en la categoría de riesgos “frecuentes”. A pesar de ello, se aprecia la madurez del ramo de “vehículos” pues mantiene la mayor participación, aunque su tasa de crecimiento es inferior al resto de ramos.

2008-dic 2007-dic Participación

Tasa de Crecimiento

Ramos (TCR)Vehículos 223.667 197.768 25% 13%

Vida en grupo 126.047 95.786 14% 32%

Seguro Obligatorio de Accidentes de Tránstito - SOAT 65.101 7%

Incendio y líneas aliadas 62.566 69.228 7% -10%

Transporte 54.136 44.578 6% 21%

Accidentes personales 53.944 41.283 6% 31%

Buen uso de anticipo 44.843 18.024 5% 149%

Responsabilidad civil 27.179 26.760 3% 2%

Riesgos catastróficos 23.358 20.534 3% 14%

Marítimo 20.869 15.000 2% 39%

Asistencia médica 20.829 17.744 2% 17%

Riesgos especiales 19.861 11.605 2% 71%

Cumplim iento de contrato 18.995 12.396 2% 53%

Vida individual 14.766 10.794 2% 37%

Aviación 13.452 12.077 2% 11%

Equipo electrónico 13.081 10.899 1% 20%

Rotura de maquinaria 11.554 10.799 1% 7%

Equipo y maquinaria de contratistas 10.364 8.086 1% 28%

Robo 10.304 8.846 1% 16%

Garantías aduaneras 6.499 5.778 1% 12%

Fidelidad 6.178 6.531 1% -5%

Todo riesgo para contratistas 5.846 7.607 1% -23%

Multiriesgo 4.922 3.058 1% 61%

Lucro cesante a consecuencia de incendio y líneas aliadas 3.999 4.260 0% -6%

Bancos e instituciones financieras (BBB) 3.475 2.861 0% 21%

Todo riesgo petrolero 2.863 6.404 0% -55%

Ejecución de obra y buena calidad de materiales 2.738 1.600 0% 71%

Seriedad de oferta 2.585 2.202 0% 17%

Crédito a las exportaciones 1.572 698 0% 125%

Dinero y valores 1.434 1.469 0% -2%

Otras garantías 1.307 913 0% 43%

Lucro cesante a consecuencia de riesgos catastróficos 1.236 710 0% 74%

Agropecuario 1.172 927 0% 26%

Pérdida de beneficio por rotura de maquinaria 903 433 0% 109%

Obras civiles terminadas 832 27 0% 2981%

Crédito interno 748 192 0% 290%

Montaje de maquinaria 567 577 0% -2%

Otros riesgos técnicos 0 0 0%

SUBTOTAL SEGUROS VIDA 140.813 106.580 16% 32,12%

SUBTOTAL SEGUROS GENERALES 742.979 571.874 84% 29,92%

TOTAL 883.792 678.454 100% 30,27%

Fuente: Superintendencia de Bancos y Seguros, Dirección Nacional de Estudios, Subdirección de Estadísticas

Elaboración: Superintendencia de Bancos y Seguros, Dirección Nacional de Estudios, Subdirección de Estudios

SISTEMA PRIVADO DE SEGUROS PRODUCCION POR RAMOS

(En miles de dólares norteamericanos y porcentajes)PRIMA NETA PAGADA

Superintendencia de Bancos y Seguros del Ecuador Dirección Nacional de Estudios SUBDIRECCIÓN DE ESTUDIOS

9

Cuadro No. 5

De hecho, los ramos de “vehículos” y el “SOAT” son segmentos que intervienen en el sector automotor ecuatoriano, observándose en cada uno, cierta pericia por captar parte del nicho de mercado al que apunta el negocio; no obstante, tras el análisis se aprecia que el crecimiento trimestral del primero durante 2008, superaría la cuota del recién ingresado ramo. (Ver cuadros No. 6). El ramo del SOAT está manejado por 16 compañías de seguros; no obstante, tres de ellas concentraron el 64 por ciento de la cartera de primas, esto es aproximadamente 41 millones de dólares. Observándose que en este negocio han participado algunas compañías pequeñas y muy pequeñas. En cuanto a los resultados de intermediación derivados del SOAT, de los 7,9 millones que registraron las 16 compañías participantes en el período, las dos primeras reportaron 3,8 millones de dólares de utilidades a diciembre de 2008. Las compañías que más aportaron al margen de contribución derivado del SOAT fueron: Panamericana del Ecuador con 6,7 y Sul América con 4,2 millones de dólares respectivamente.

Cuadro No. 6

De los ramos de mayor presencia el único que presentó una disiminución respecto de las cifras del año anterior fue “incendio y líneas aliadas”, que rebajó de 69 a 62 millones de dólares su producción entre 2007 y 2008, esto es una caída de 6,6 millones de dólares.

P RIM A N ETA PAG AD A 08-m ar 08-jun 08-sep 08-dic D IC-08 C UO T A %

V ehícu los 48 198 94 081 163 999 223 667 25,31%

V ida en grupo 25 130 54 500 86 107 126 047 14,26%

S eguro O bligatorio de Acc identes de Tránstito - S O AT 38 226 56 783 61 279 65 101 7,37%

Incend io y líneas aliadas 14 147 37 567 51 565 62 566 7,08%

Transporte 11 821 26 815 40 129 54 136 6,13%

A ccidentes persona les 11 197 23 896 38 213 53 944 6,10%

TO TAL SISTE M A PR IM AS 883 792 100,00%C R EC IMIE NTO VE HÍC U LO S 95,20% 74,32% 36,38%

C R EC IMIE NTO SO A T 48,55% 7,92% 6,24%

E laboración: Superintendencia de Bancos y Seguros, D irección N acional de Estudios, Subdirección de Estud ios

SISTEM A DE SEG URO S PRIVAD O S DEL ECUADO R(en m iles de dólares norteam ericanos)

EVO LU TIVO C UATR O TR IM ES TR ES DEL AÑ O

Fuente: S uperintendencia de B ancos y Seguros, D irección N acional de Estudios, Subdirección de Estadísticas

Ramos dic-08 dic-07Participación

Dic -08Participación

Dic -07

Tasa de Crecimiento

Ramos (TCR) Dic-08 / Dic-07

Vehículos 223.667 197.768 25% 29% 13%

Vida en grupo 126.047 95.786 14% 14% 32%

Seguro Obligatorio de Accidentes de Tránstito - SOAT 65.101 - 7% 0% 0%

PARTICIPACION (TRES RAMOS) 47% 43%

Incendio y líneas aliadas 62.566 69.228 7% 10% -10%

Transporte 54.136 44.578 6% 7% 21%

Accidentes personales 53.944 41.283 6% 6% 31%Total 883.792 678.454 66,24% 66,13% 30%

SISTEMA PRIVADO DE SEGUROS PRODUCCION POR RAMOS

RANKING PRIMA NETA PAGADA RAMOS DE MAYOR PARTICIPA CION

Elaboración: Superintendencia de Bancos y Seguros, Dirección Nacional de Estudios, Subdirección de Estudios

(En miles de dólares norteamericanos y porcentajes)

Fuente: Superintendencia de Bancos y Seguros, Dirección Nacional de Estudios, Subdirección de Estadísticas

Superintendencia de Bancos y Seguros del Ecuador Dirección Nacional de Estudios SUBDIRECCIÓN DE ESTUDIOS

10

Cuadro No. 7

Sin duda las disminuciones más representativas de primas en el ramo de los incendios y líneas aliadas fue de las compañías: ACE (17,23%), AIG (4,06%), Colonial (17,08%), Rocafuerte (59,40%) y Seguros Unidos (8,29%) las cinco más representativas. 6. PRODUCTIVIDAD

El índice de productividad del sector de los seguros medido como respuesta de relacionar el staff total4 de la industria frente al total de suscripciones de 2008, registró una tendencia al alza (ver cuadro No. 8), mostrándose el aporte efectivo de quienes laboran en esta actividad, observándose que la cuota del personal femenino (53,82%), en la industria es mayor que la del personal masculino (46,18%). (ver cuadro No. 9).

Cuadro No. 8

2003 2004 2005 2006 2007 dic-08RATIO DE

PRODUCTIVIDAD SISTEMA DE SEGUROS 185 191 213 212 232 272

DICIEMBRE

Fuente: Superintendencia de Bancos y Seguros, Dirección Nacional de Estudios, Subdirección de Estadísticas

Elaboración:Superintendencia de Bancos y Seguros, Direción Nacional de Estudios, Subdirección de Estudios

PRODUCTIVIDAD VIDA Y GENERALES

dic-08

Cuadro No. 9

4 El total de personal de la industria de seguros tiene corte a junio de 2008.

Vida en grupo Accidentes personales

Incendio y líneas aliadas

Vehículos Transporte SOAT TOTAL

Dic. 02 -01 37,58% 24,61% 30,19% 24,97% 22,48% 28,71%

Dic. 03 -02 34,25% 50,65% 1,97% 8,94% 1,36% 13,72%

Dic. 04 -03 25,52% 44,97% -1,41% -2,88% 5,80% 4,13%

Dic. 05 -04 22,20% 34,86% -3,01% 27,28% 10,77% 13,76%

Dic. 06 -05 15,56% 10,40% 10,73% 20,37% 13,64% 13,54%

Dic. 07 -06 30,54% 6,42% 11,07% 10,05% 3,35% 10,05%

Dic. 08 -07 31,59% 30,67% -9,62% 13,10% 21,44% N/A 30,27%

Fuente: Superintendencia de Bancos y Seguros, Dirección Nacional de Estudios, Subdirección de Estadísticas

Elaboración:Superintendencia de Bancos y Seguros, Direción Nacional de Estudios, Subdirección de Estudios

Evolutivo de Tasas de crecimiento Principales RamosPrim a Neta Pagada Dic-01 - Dic-08

PERSONAL dic-03 dic-04 dic-05 dic-06 dic-07 dic-08 Cuota % Variació n

TOTAL PERSONAL FEMENINO 1332 1372 1340 1445 1573 1749 53,82% 11,19%TOTAL PERSONAL MASCULINO 1147 1205 1208 1460 1354 1501 46,18% 10,86%TOTAL NACIONAL 2479 2577 2548 2905 2927 3250 100,00% 11,04%Nota (1) Los ajustes al número de personal de la In dustria de Seguros en Ecuador son con corte al 27 d e marzo de 2009

Fuente: Superintendencia de Bancos y Seguros, Dirección Nacional de Estudios, Subdirección de Estadísticas

Elaboración: Superintendencia de Bancos y Seguros, Dirección Nacional de Estudios, Subdirección de Estudios

SISTEMA PRIVADO DE SEGUROSEVOLUTIVO 2003 - 2008 DE PERSONAL FEMENINO Y MASCU LINO (1)

Superintendencia de Bancos y Seguros del Ecuador Dirección Nacional de Estudios SUBDIRECCIÓN DE ESTUDIOS

11

Por otra parte, el porcentaje de penetración laboral en relación a la población, ha ido aumentando en los últimos años hasta llegar al 0,024 en diciembre de 2008.

Cuadro No. 10

7. SINIESTRALIDAD A diciembre de 2008, la siniestralidad de la industria aseguradora del país medida como la relación entre el costo de siniestros frente a la prima neta retenida devengada se ubicó en 49,69 por ciento, cifra ligeramente superior (0,10%) al registro del año anterior; considerándose internacionalmente que el sector se ubicaría dentro de los límites manejables del ratio (50%). Las compañías de los ramos de vida, registraron la cifra más elevada de siniestralidad (51%), seguida por aquellas de los ramos mixtos (50%), quedando las empresas que negociaron los ramos exclusivos de generales como las de menor tasa de siniestralidad del sector (48%). Cabe anotar que a diciembre de 2008, las compañías muy pequeñas (62%) y grandes (52%) rebasaron no solo la siniestralidad media del sistema, sino de las empresas medianas (47%) y pequeñas (50%).

Gráfico No. 8

F u e n te : S u p e r in te n d e n c ia d e B a n c o s y S e g u r o s , D i r e c c i ó n N a c io n a l d e E s tu d io s , S u b d i r e c c ió n d e E s ta d í s t ic a s

E la b o r a c ió n :S u p e r in t e n d e n c ia d e B a n c o s y S e g u r o s , D i r e c ió n N a c io n a l d e E s t u d io s , S u b d i r e c c i ó n d e E s t u d io s

5 0 %

5 0 %

5 2 % 5 1 % 4 7 % 5 1 % 5 0 %4 5 %

6 2 %

3 4 %

0 , 0 0 %

1 0 , 0 0 %

2 0 , 0 0 %

3 0 , 0 0 %

4 0 , 0 0 %

5 0 , 0 0 %

6 0 , 0 0 %

7 0 , 0 0 %

S I S T E M A G R A N D E S M E D I A N A S P E Q U E Ñ A S M U YP E Q U E Ñ A S

S I S T E M A P R I V A D O D E S E G U R O SS I N I E S T R A L I D A D D I C I E M B R E 2 0 0 8

2 0 0 8 2 0 0 7

dic-03 dic-04 dic-05 dic-06 dic-07 dic-08 Cuota % Variació nTOTAL NACIONALES 2413 2501 2470 2832 2852 3175 97,69% 11,33%

SEGUROS EXTRANJEROS 66 76 78 70 75 75 2,31% 0,00%

TOTAL SEGUROS NACIONALES Y EXTRANJEROS 2479 2577 2548 2902 2927 3250 100,00% 11,04%

POBLACION TOTAL DEL ECUADOR 12.842.576 13.026.890 13.215.089 13.408.270 13.601.451 13.601.452PORCENTAJE DE CONCENTRACION LABORAL 0,019 0,020 0,019 0,022 0,022 0,024Nota (1) Los ajustes al número de personal de la In dustria de Seguros en Ecuador son con corte al 27 d e marzo de 2009

Fuente: Superintendencia de Bancos y Seguros, Dirección Nacional de Estudios, Subdirección de Estadísticas

Elaboración: Superintendencia de Bancos y Seguros, Dirección Nacional de Estudios, Subdirección de Estudios

SISTEMA PRIVADO DE SEGUROSEVOLUTIVO 2003 - 2008 DE PERSONAL FEMENINO Y MASCU LINO (1)

Superintendencia de Bancos y Seguros del Ecuador Dirección Nacional de Estudios SUBDIRECCIÓN DE ESTUDIOS

12

Gráfico No. 9

Al analizar los últimos ocho años, se encontró que a partir del 2001, la siniestralidad del sector asegurador ecuatoriano se mantuvo en aproximadamente el 50 por ciento.

Gráfico No. 10

7.1 SINIESTRALIDAD POR RAMOS A diciembre de 2008, doce ramos superaron la media de siniestralidad del sistema (50%), observándose que cuatro de ellos rebasaron el cien por ciento así: “montaje de maquinaria” (396,10%), “dinero y valores” (156,04%), “crédito a las exportaciones” (122,22%) y “obras civiles terminadas” (113,64%); requiere atención este último ramo ya que el año anterior no había registrado siniestralidad alguna.

F u e n t e : S u p e r i n t e n d e n c i a d e B a n c o s y S e g u r o s , D i r e c c i ó n N a c i o n a l d e E s t u d i o s , S u b d i r e c c i ó n d e E s t a d í s t i c a s

E l a b o r a c i ó n : S u p e r i n t e n d e n c i a d e B a n c o s y S e g u r o s , D i r e c i ó n N a c i o n a l d e E s t u d i o s , S u b d i r e c c i ó n d e E s t u d i o s

5 1 % 5 2 %

4 8 %

4 7 %

5 0 %5 0 %

4 2 %

4 4 %

4 6 %

4 8 %

5 0 %

5 2 %

S O L O V I D A S O L O E N G E N E R A L E S V I D A Y G E N E R A L E S

S I S T E M A P R I V A D O D E S E G U R O SS I N I E S T R A L I D A D D I C I E M B R E 2 0 0 8

2 0 0 8 2 0 0 7

S e r i e : T a s a d e s i n i e s t r a l i d a d n e t a r e t e n i d a d e v e n g a d a

( c o m o p o r c e n t a j e )

4 9 , 7 %

5 4 , 7 %

4 9 , 7 %4 9 , 8 %

5 1 , 5 %5 0 , 9 %

5 0 , 1 %

4 8 , 9 %4 9 , 6 %

d i c - 0 0 d i c - 0 1 d i c - 0 2 d i c - 0 3 d i c - 0 4 d i c - 0 5 d i c - 0 6 d i c - 0 7 d i c - 0 8

Superintendencia de Bancos y Seguros del Ecuador Dirección Nacional de Estudios SUBDIRECCIÓN DE ESTUDIOS

13

Cuadro No. 11

7.2 SINIESTRALIDAD RAMOS MAS REPRESENTATIVOS (PRIMA ) Cabe mencionar que de los ramos de mayor representatividad de primas, esto es tanto para el segmento de vida, como de generales, los “vehículos”, al igual que “vida en grupo”, superaron la siniestralidad reportada el año precedente, a diferencia de accidentes personales y responsabilidad civil; respondiendo así a una mayor generación de negocios que va de la mano de un mayor riesgo.

08-dic 07-dic

Montaje de m aquinaria 396,10% 55,56%

Dinero y valores 156,04% 109,57%

Crédito a las exportac iones 122,22% 93,33%

Obras civiles term inadas 113,64% 0,00%

Robo 92,35% 68,95%

Equipo electrónico 75,55% 76,29%

Asistencia m édica 74,89% 77,76%

Pérdida de benefic io por rotura de m aquinaria 72,55% 90,91%

Vehículos 62,99% 60,69%

Agropecuario 57,40% 49,25%

Vida en grupo 53,96% 49,80%

Rotura de m aquinaria 52,07% 48,64%

Transporte 47,91% 44,87%

Fidelidad 46,08% 33,52%

Vida individual 46,03% 47,38%

Multiriesgo 42,81% 22,30%

Marítim o 41,51% 41,93%

Todo riesgo para contratistas 41,34% 35,88%

Accidentes personales 35,41% 39,51%

Otras garantías 29,83% 13,27%

Equipo y m aquinaria de contratistas 29,76% 29,22%

Incendio y líneas aliadas 26,76% 11,33%

Seguro Obligatorio de Accidentes de Tránstito - SO AT 23,82%

Responsabilidad civil 22,81% 24,60%

Bancos e instituciones financieras (BBB) 13,66% 104,33%

Buen uso de antic ipo 13,00% 8,25%

Cum plim iento de contrato 8,94% 6,11%

Lucro cesante a consecuencia de incendio y líneas aliadas 7,69% -5,25%

Crédito interno 7,58% 4,76%

Riesgos especia les 5,20% 2,52%

Todo riesgo petro lero 0,00%

Lucro cesante a consecuencia de riesgos catastróficos 0,00% 2,74%

Riesgos catastróficos -0,04% 0,04%

Garantías aduaneras -1,36% 1,92%

Seriedad de oferta -2,18% 0,20%

Ejecución de obra y buena calidad de m ateriales -7,54% 8,63%

Aviac ión 32,78%

TO TAL 49,69% 49,59%Fuente: Superintendencia de Bancos y Seguros, D irección Nacional de Estudios, Subdirección de Estadísticas

Elaboración:Superintendencia de Bancos y Seguros, D irec ión Nacional de Estudios, Subdirección de Estudios

SIST EM A PRIVADO DE SEG URO S SIN IESTRALIDAD PO R RAM O S

(En porcentajes)

Superintendencia de Bancos y Seguros del Ecuador Dirección Nacional de Estudios SUBDIRECCIÓN DE ESTUDIOS

14

No obstante, se debe mencionar que el incremento en el “costo del siniestro” ha incidido sobre la siniestralidad de varios ramos como es el caso de incendio y líneas aliadas que incrementó en 15,44 puntos la siniestralidad del año anterior.

Cuadro No. 12

7.3 COSTO DE SINIESTROS Y SINIESTROS PAGADOS El costo de siniestros que para diciembre de 2007, sumó 135 millones de dólares, a diciembre de 2008 totalizó 166 millones de dólares, registrándose incremento de 22,85 por ciento respecto de 2007, tasa superior a la registrada el año anterior (15,75%); destacándose dentro de ellos el crecimiento del ramo de vida (34,46%). Por su parte el ramo de vida en grupo presentó un crecimiento en el costo de siniestros del 33,84%, cifra superior en 4 veces al incremento reflejado por el ramo de vehículos (6,76%). Este elemento “costo de siniestros” es necesario de analizar dado que es el componente más importante del índice de “razón combinada” y tiene relación también con el resultado de la tasa de utilidad técnica. Por su parte, el sector de los seguros por concepto de siniestros pagados totalizó 396,6 millones de dólares un 21,86 por ciento más que el año anterior, explicado por el crecimiento de las compañías de vida (30,83%) y de generales (20,17%).

Cuadro No. 13

VARIABLES

Vida en grupoAccidentes personales

Incendio y líneas aliadas

Vehículos SOAT TransporteResponsabilidad

civil

SINIESTRALIDAD dic-08 53,96 35,41 26,76 62,99 23,82 47,91 22,81dic-07 49,80 39,51 11,33 60,69 44,87 24,60

Diferencia 4,16 -4,10 15,44 2,30 23,82 3,04 -1,79Fuente: Superintendencia de Bancos y Seguros, Dirección Nacional de Estudios, Subdirección de Estadísticas

Elaboración:Superintendencia de Bancos y Seguros, Direción Nacional de Estudios, Subdirección de Estudios

SINIESTRALIDAD 7 SEGUROS MAS RESPRESENTATIVOS Al 31 de Diciembre de 2008

En porcentajes

SISTEMA PRIVADO DE SEGUROS

C O S T O S D E S IN I E S T R O S

d ic - 0 8 d ic - 0 7T A S A D E

C R E C IM IE N T O

S U B T O T A L S E G U R O S V I D A 4 4 7 9 0 3 3 .3 1 1 3 4 , 4 6 %

S U B T O T A L S E G U R O S G E N E R A L E S 1 2 1 5 9 2 1 0 2 .1 2 2 1 9 , 0 7 %

T O T A L 1 6 6 3 8 2 1 3 5 .4 3 3 2 2 , 8 5 %

v e h íc u lo s 6 0 1 3 3 5 6 .3 2 8 6 , 7 6 %

v id a e n g ru p o 4 3 6 2 5 3 2 .5 9 6 3 3 , 8 4 %

S IN IE S T R O S P A G A D O S

d ic - 0 8 d ic - 0 7S U B T O T A L S E G U R O S V I D A 6 7 3 2 4 5 1 .4 5 8 3 0 , 8 3 %

S U B T O T A L S E G U R O S G E N E R A L E S 3 2 9 2 8 6 2 7 4 .0 0 7 2 0 , 1 7 %

T O T A L 3 9 6 6 1 0 3 2 5 .4 6 5 2 1 , 8 6 %

v e h íc u lo s 6 5 0 6 5 5 0 .2 0 2 2 9 , 6 1 %

v id a e n g ru p o 1 5 7 2 7 8 1 4 2 .4 3 3 1 0 , 4 2 %

F u e n te : S u p e r in te n d e n c ia d e B a n c o s y S e g u ro s , D ire c c ió n N a c io n a l d e E s tu d io s , S u b d ir e c c ió n d e E s ta d ís t ic a s

E la b o r a c ió n :S u p e r in te n d e n c ia d e B a n c o s y S e g u ro s , D ire c ió n N a c io n a l d e E s tu d io s , S u b d ire c c ió n d e E s tu d io s

S IS T E M A P R IV A D O D E S E G U R O S

E V O L U T I V O D E C O S T O D E S I N IE S T R O S Y S IN IE S T R O S P A G A D O S

( E n m i le s d e d ó la r e s y p o r c e n ta je s )

Superintendencia de Bancos y Seguros del Ecuador Dirección Nacional de Estudios SUBDIRECCIÓN DE ESTUDIOS

15

En cuanto al costo de siniestros por segmento de realización, se observó que al finalizar 2008, once de los 38 ramos disminuyeron su tasa de crecimiento mientras los segmentos restantes elevaron sus costos sobresaliendo los incendios y líneas aliadas (143,80%). Otros ramos, aunque registraron tasas de crecimiento más altas que el segmento antes referido, sin embargo su participación dentro del total del costo de siniestros ni siquiera alcanzaron el 0,50 por ciento.

Cuadro No. 14

8. RESERVAS Las reservas técnicas que para diciembre de 2007 representaron el 28,62 por ciento del pasivo del sector, para diciembre de 2008 se incrementaron en 32 millones de dólares, al pasar de 89,7 millones de dólares en diciembre de 2007, a 122 millones de dólares en diciembre de 2008, con lo cual participó con el 28,76 por ciento de los

R am os 08-dic 07-dic tasa de variac ión cuota

V ida individual 1 165 715 62,94% 0,70%

Vida en grupo 43 625 32.596 33,84% 26,22%

Asis tenc ia m édica 12 238 11.588 5,61% 7,36%

Accidentes persona les 8 066 6.888 17,10% 4,85%

Incendio y líneas a liadas 3 518 1.443 143,80% 2,11%

Lucro cesante a consecuencia de incendio y líneas a liadas 17 -26 -165,38% 0,01%

Vehículos 60 133 56.328 6,76% 36,14%

Transporte 12 896 10.631 21,31% 7,75%

M arítim o 2 803 2.843 -1,41% 1,68%

Aviac ión 68 98 -30,61% 0,04%

Robo 4 381 3.200 36,91% 2,63%

Dinero y valores 646 538 20,07% 0,39%

Agropecuario 97 66 46,97% 0,06%

Todo riesgo para contratis tas 260 174 49,43% 0,16%

M ontaje de m aquinaria 305 30 916,67% 0,18%

Rotura de m aquinaria 817 677 20,68% 0,49%

Pérdida de benefic io por ro tura de m aquinaria 37 30 23,33% 0,02%

Equipo y m aquinaria de contratistas 519 398 30,40% 0,31%

O bras c iviles term inadas 25 - 0,02%

Equipo electrón ico 4 892 3.765 29,93% 2,94%

Responsabilidad c ivil 1 145 1.147 -0,17% 0,69%

Fidelidad 1 482 1.291 14,79% 0,89%

Seriedad de oferta - 15 1 -1600,00% -0,01%

Bancos e instituc iones financieras (BBB ) 25 217 -88,48% 0,02%

Riesgos espec iales 129 7 1742,86% 0,08%

Cum plim iento de contrato 410 187 119,25% 0,25%

Buen uso de anticipo 1 071 320 234,69% 0,64%

Ejecuc ión de obra y buena calidad de m ateriales - 47 24 -295,83% -0,03%

G arantías aduaneras - 15 19 -178,95% -0,01%

O tras garantías 54 15 260,00% 0,03%

Crédito interno 5 1 400,00% 0,00%

Crédito a las exportac iones 11 28 -60,71% 0,01%

Todo riesgo petrolero - 0,00%

O tros riesgos técnicos - 0,00%

M ultiriesgo 589 190 210,00% 0,35%

Riesgos catastróficos - 2 2 -200,00% 0,00%

Lucro cesante a consecuencia de riesgos catastróficos 2 -100,00% 0,00%

Seguro O bliga torio de Accidentes de Tránstito - SO AT 5 032 3,02%

SUBTO TAL SEG URO S VIDA 44 790 33.311 34,46% 26,92%

SUBTO TAL SEG URO S G ENERALES 121 592 102.122 19,07% 73,08%

TO TAL 166 382 135.433 22,85% 100,00%

Fuente: Superintendencia de Bancos y Seguros, D irección N acional de Estudios, Subdirección de Estadísticas

E laboración:Superintendencia de Bancos y Seguros, D irec ión Nacional de Estudios, Subdirección de Estudios

SISTEM A PRIVADO DE SEG URO S

E VO LUTIVO DE CO STO DE S IN IES TRO S

(En m iles de dó lares y porcentajes)

Superintendencia de Bancos y Seguros del Ecuador Dirección Nacional de Estudios SUBDIRECCIÓN DE ESTUDIOS

16

pasivos; experimentándose un crecimiento de reservas del 36,14 por ciento; superior al registrado por las primas durante el período (30,35%). Esta ampliación de reservas representa el aumento más alto registrado a partir del 2001, configurándose un importante avance respecto del año anterior en donde las reservas técnicas disminuyeron respecto del año pasado en 1,13 por ciento. Lo cual atiende a un mejoramiento relativo al esquema de solvencia que fortalece al sector ante eventuales siniestros, dado que las reservas constituyen la fuente primaria de pago de siniestros y constituyen uno de los pilares fundamentales de solvencia; por ello el aumento de reservas técnicas por sobre el crecimiento de la prima es sin duda positivo para el sector.

Gráfico No. 11

Gráfico No. 12

Por su parte, al finalizar el período; y, con excepción de las reservas de desviación de siniestralidad y catastróficas que observaron una merma de 2,2 puntos, el resto registraron aumentos, particularmente las reservas matemáticas y las de riesgos en curso que reportaron un ascenso de 54,8 y 36,2 por ciento, respectivamente. En cuanto a la estructura de reservas a la fecha del estudio, el 90,31 por ciento del total de ellas se constituyeron por las reservas de riesgos en curso (63%) y aquellas para obligaciones de siniestralidad pendientes (27%).

F uen te : S u perin ten den c ia d e B an cos y S eg uro s , In ten de nc ia N ac iona l de S e guro s

E lab ora c ión : S u perin ten de nc ia d e B an cos y S eg uro s , D irecc ió n N a c ion a l d e E s tu d ios , S u b D irecc ió n de E s tu d io s

S is tem a P rivad o d e S e g u ro s E vo lu t ivo d e Ta sa s d e C rec im ie n to d e R e serv as T éc n i c as

2 00 1 - 200 8

2 5 ,2 0

1 2 ,6 7

2 ,284 ,66

11 ,1 45 ,78

-1 ,13

36 ,14

-1 0

0

1 0

2 0

3 0

4 0

2 0 0 1 2 0 0 2 2 0 0 3 2 0 0 4 2 0 0 5 2 0 0 6 2 0 0 7 2 0 0 8

Fuente: Superintendencia de Bancos y Seguros, Intendencia Nacional de Seguros

Elaboración: Superintendencia de Bancos y Seguros, Dirección Nacional de Estudios, Sub Dirección de Estudios

Sistema Privado de Seguros Tasa de Reservas Técnicas/Primas Netas Pagadas

2001-2008

17,90%

16,10% 15,72% 15,81%14,73%

13,23% 13,83%

20,45%

10%

15%

20%

25%

2001 2002 2003 2004 2005 2006 2007 2008

Superintendencia de Bancos y Seguros del Ecuador Dirección Nacional de Estudios SUBDIRECCIÓN DE ESTUDIOS

17

Gráfico No. 13

Es interesante visualizar el evolutivo de reservas de riesgos en curso medido frente a la prima neta retenida entre 2001 y 2008, el cual registró una tendencia a la baja durante los primeros siete años, mostrándose un ligero incremento para diciembre de 2008, como respuesta al aumento de reservas en el último período.

Gráfico No. 14

Este efecto es similar tras medir la prima neta retenida y el indicador de reservas técnicas totales frente los siniestros retenidos, cuyo resultado modificó la tendencia de la tasa en forma positiva para diciembre de 2008, a pesar de observarse el evolutivo de los últimos ocho años, cuya tendencia decreciente se derivó particularmente de la rebaja anual de crecimiento de las reservas frente a la prima neta retenida del sector y su respuesta ante los siniestros retenidos.

Fuente: Superintendencia de Bancos y Seguros, Dirección Nacional de Estudios, Subdirección de Estadísticas

Elaboración: Superintendencia de Bancos y Seguros, Dirección Nacional de Estudios, Subdirección de Estudios

122.222

77.565

3.323

32.817

9217.596

-

20.000

40.000

60.000

80.000

100.000

120.000

140.000E

n m

iles

de d

ólar

es

RE

SE

RV

AS

TE

CN

ICA

S

DE

RIE

SG

OS

EN

CU

RS

O

R.

MA

TE

MA

TIC

AS

R. P

AR

AO

BLI

GA

C.

DE

SIN

IES

TR

.P

EN

DIE

NT

ES

R. D

ES

VIA

CIO

ND

E S

INIE

ST

R.

Y C

AT

AS

TR

OF

.

OT

RA

SR

ES

ER

VA

S

Estructura de ReservasDic. 07 - Dic. 08

dic-08 dic-07

Fuente: Superintendencia de Bancos y Seguros, Intendencia Nacional de Seguros

Elaboración: Superintendencia de Bancos y Seguros, Dirección Nacional de Estudios, Sub Dirección de Estudios

Sistema Privado de Seguros Reservas Riesgos en Curso- Prima Neta Retenida

2001-2008

29,2%27,5% 27,2%

25,6%

22,9% 22,0%20,7%

21,7%

15%

35%

2001 2002 2003 2004 2005 2006 2007 2008

Superintendencia de Bancos y Seguros del Ecuador Dirección Nacional de Estudios SUBDIRECCIÓN DE ESTUDIOS

18

Gráfico No. 15

Serie de la Prima Neta Retenida e indicador Reservas Técnicas / Siniestros Retenidos

-

50.000

100.000

150.000

200.000

250.000

300.000

350.000

400.000

0,00%

30,00%

60,00%

90,00%

120,00%

PRIMA NETA RETENIDA 98.743 133.711 159.135 176.736 191.605 214.747 247.050 275.735 357.744

RESERVAS TECNICAS / SINIESTROSRETENIDOS

110,45% 96,15% 84,47% 74,20% 72,36% 76,43% 66,38% 60,20% 68,21%

dic-00 dic-01 dic-02 dic-03 dic-04 dic-05 dic-06 dic-07 dic-08

Otro claro ejemplo de una mejora en el comportamiento de la solvencia del sector está dado tras visualizar el evolutivo de las reservas para obligaciones pendientes frente a los siniestros pagados, el cual reflejó una conducta en torno a los ocho o nueve puntos hasta diciembre de 2007, mientras que para diciembre de 2008, éste se ubicó por sobre los 12 puntos tal como se aprecia en el gráfico a continuación:

Gráfico No. 16

9. CESION DEL REASEGURO Y COBERTURA DE RESERVAS CON

INVERSIONES El ratio de cobertura de reservas medido entre las inversiones obligatorias que respaldan las reservas frente al total de reservas técnicas, permite identificar si dichas inversiones cubren o no las reservas técnicas y si el sector mantiene recursos suficientes para respaldar en forma solvente sus obligaciones. Dado que éste índice en el país es mayor que uno, esto significa que hay una adecuada cobertura de reservas por inversiones el cual ha ido aumentando en su

|

F u e n te :S u p e rin te n d e n c ia d e B a n co s y S e g u ro s , D ire cc ió n N a c io n a l d e E s tu d io s , S u b D ire cc ió n d e E s ta d ís tica s S e r ie s

E la b o ra c ió n : S u p e rin te n d e n c ia d e B a n co s y S e g u ro s , D ire cc ió n N a c io n a l d e E s tu d io s , S u b D ire cc ió n d e E s tu d io s

E v o lu tiv o d e re s e rv a s p a ra o b lig a c io n e s p e n d ie n te s e n re la c ió n a lo s s in ie s tro s p a g a d o s

8 ,7 8 ,4 8 ,5 8 ,8

7 ,5 1 7 ,5 2

1 2 ,0 9

0

2

4

6

8

1 0

1 2

1 4

2 0 0 2 2 0 0 3 2 0 0 4 2 0 0 5 2 0 0 6 2 0 0 7 2 0 0 8

Superintendencia de Bancos y Seguros del Ecuador Dirección Nacional de Estudios SUBDIRECCIÓN DE ESTUDIOS

19

tendencia en los últimos años; no obstante, el indicador de Diciembre 2008, es resultado de un mejoramiento de las reservas en términos absolutos respecto del año anterior no así de inversiones obligatorias lo cual hace que disminuya un tanto el resultado, sin que por ello produzca ningún desbalance en términos de solvencia.

Gráfico No. 17

Por su parte, la cesión del reaseguro entre diciembre de 2001 a diciembre de 2008, se ubicó en torno a los 60 puntos, con una tendencia descendente en los últimos años, no obstante, a última fecha mostró un ligero repunte en 0.16 puntos porcentuales, frente a su similar de diciembre de 2007, percibiéndose un mejoramiento de la actividad a raíz de que sus negocios le permitieron el poder ceder en mayor porcentaje que el año pasado.

Gráfico No. 18

Hay una coincidencia entre los ramos de mayor presencia en el mercado y aquellos ramos de mayor cesión, en donde los vehículos son los que más ceden a los

Fuente: Superintendencia de Bancos y Seguros, Dirección Nacional de Estudios, Subdirección de Estadísticas

Elaboración:Superintendencia de Bancos y Seguros, Direción Nacional de Estudios, Subdirección de Estudios

57,31

60,52

61,4461,16

60,4559,93

59,36 59,52

55,00

56,00

57,00

58,00

59,00

60,00

61,00

62,00

2001 2002 2003 2004 2005 2006 2007 2008

Sistema Privado de Seguros Evolutivo de cesión de r easeguro 2001-2008

Fuente: Superintendencia de Bancos y Seguros, Dirección Nacional de Estudios, Subdirección de Estadísticas

Elaboración:Superintendencia de Bancos y Seguros, Direción Nacional de Estudios, Subdirección de Estudios

1,20

1,571,71 1,78

1,902,10

1,96

-

0,50

1,00

1,50

2,00

2,50

En

vece

s

2002 2003 2004 2005 2006 2007 2008

Evolutivo de Cobertura de Reservas con Inversiones Dic- 02 Dic- 08

Superintendencia de Bancos y Seguros del Ecuador Dirección Nacional de Estudios SUBDIRECCIÓN DE ESTUDIOS

20

reaseguros, seguidos de incendios y líneas aliadas, vida en grupo y el Seguro Obligatorio de Accidentes de Tránsito SOAT.

Gráfico No. 19

10. ÍNDICES FINANCIEROS A diciembre de 2008, varios de los indicadores financieros del sistema de seguros registraron menores niveles, como: liquidez, rentabilidad y seguridad, para finales de 2008, mientras que de los indicadores de cesión de seguro, la siniestralidad, la tasa de utilidad técnica, así como la relación reservas técnicas frente a siniestros retenidos, aumentaron ligeramente su tasa respecto del año anterior. Al revisar el evolutivo desde el año 2000 se aprecia una tendencia al alza muy marcada en el comportamiento de la tasa de utilidad técnica, a diferencia de las reservas frente a los siniestros retenidos y la rentabilidad patrimonial cuya tendencia en el período ha ido disminuyendo cada vez más, mientras que la tasa de siniestralidad y la cesión del reaseguro se han mantenido en el tiempo con ligeras variaciones.

Fuente:Superintendencia de Bancos y Seguros, Dirección Nacional de Estudios / Subdirección de Estadísticas

Elaboración : Superintendencia de Bancos y Seguros, Dirección Nacional de Estudios / Subdirección de Estadísticas

RANKING DE LA PRIMA NETA PAGADA DE LOS 10 SEGUROS MÁS REPRESENTATIVOSAl 31 de diciembre de 2008

(en miles de dólares)

PNP 223.667 126047 65.101 62.566 54.136 53.944 44.843 27179 23.358 20.869

PRIM REASEG CEDID 124.424 41313 38.416 48.839 26.304 30.267 33.995 22068 18.330 14.164

Vehículos Vida en grupoSeguro

Obligatorio de Accidentes de

Incendio y líneas aliadas

TransporteAccidentes personales

Buen uso de anticipo

Responsabilidad civil

Riesgos catastróficos

Marítimo

Superintendencia de Bancos y Seguros del Ecuador Dirección Nacional de Estudios SUBDIRECCIÓN DE ESTUDIOS

21

Cuadro No. 15

INDICADORES FINANCIEROS dic-00 dic-01 dic-02 dic-03 dic- 04 dic-05 dic-06 dic-07 dic-08

LIQUIDEZ 1,55 1,48 1,33 1,34 1,35 1,34 1,43 1,35 1,33 RENTABILIDAD ACCIONISTAS 16,88% 16,54% 18,57% 11,78% 12,44% 9,62% 11,69% 10,57% 10,18%RENTABILIDAD OPERACIONES 4,12% 3,50% 4,07% 2,80% 3,11% 2,44% 2,91% 2,73% 2,31%SEGURIDAD 1,57 1,52 1,39 1,39 1,43 1,40 1,46 1,39 1,33 ENDEUDAMIENTO 1,25 1,10 1,09 1,11 1,10 1,12 1,03 1,15 1,34 CESION DE REASEGURO 52,73% 57,31% 60,52% 61,44% 61,01% 60,45% 59,93% 59,36% 59,52%TASA DE SINIESTRALIDAD 54,72% 49,72% 49,79% 51,49% 50,94% 50,06% 48,87% 49,59% 49,69%TASA DE UTILIDAD TECNICA -1,51% 6,24% 6,45% 6,92% 9,35% 9,23% 13,81% 15,58% 19,31%RESERVAS TECNICAS / SINIESTROS RETENIDOS 110,5% 96,1% 84,5% 74,2% 72,4% 76,4% 66,4% 60,2% 68,2%

Fuente: Información remitida a través de estructuras de datos por las compañías aseguradoras y reaseguradoras.

Elaboración: Dirección Nacional de Estudios / Subdirección de Estadísticas Lo referido en los indicadores financieros se ratifica tras analizar el comportamiento de los principales componentes del margen técnico (contribución), en donde las tasas de crecimiento de algunas importantes variables como: el ingreso devengado, prima neta pagada, prima neta retenida, prima retenida neta devengada; registradas en el año 2008, mostraron un avance respecto de las tasas de crecimiento del año 2007.

Cuadro No. 16

Y tras revisar el evolutivo de los últimos años, se aprecia una tendencia a la baja en los primeros cuatro años (2001-2004) luego de lo cual la actividad se recupera

Al Ingreso

DevengadoPrima Neta

PagadaPrima Neta Retenida

Prima Retenida

Neta Devengada

Costos de Siniestros

Resultado de Intermediación

Margen de Contribución

2001-12-31 111.044 313.180 133.712 124.865 62.034 4.802 53.812

2002-12-31 136.515 403.089 159.135 156.046 77.692 9.874 68.697

2003-12-31 157.935 458.381 176.736 174.948 90.085 11.893 79.743

31/12/2004 (*) 174.038 491.456 191.605 190.242 96.908 13.434 90.565

2005-12-31 184.776 542.970 214.748 205.997 103.129 16.623 98.270

2006-12-31 216.189 616.484 247.052 239.395 117.003 17.905 117.091

2007-12-31 248 820 678 454 275 736 273 121 135 433 27 094 140 481

2008-12-31 306 191 883 792 357 743 334 829 166 382 49 261 189 070

Al Ingreso

DevengadoPrima Neta

PagadaPrima Neta Retenida

Prima Retenida Neta

Devengada

Costos de Siniestros

Resultado de Intermediación

Margen de Contribución

Dic 01 - Dic 02 22,94 28,71 19,01 24,97 25,24 105,62 27,66

Dic 02 - Dic 03 15,69 13,72 11,06 12,11 15,95 20,45 16,08

Dic 03 - Dic 04 10,20 7,22 8,41 8,74 7,57 12,96 13,57

Dic 04 - Dic 05 6,17 10,48 12,08 8,28 6,42 23,74 8,51

Dic 05 - Dic 06 17,00 13,54 15,04 16,21 13,45 7,71 19,15

Dic 06 - Dic 07 15,09 10,05 11,61 14,09 15,75 51,32 19,98

Dic 07 - Dic 08 23,06 30,27 29,74 22,59 22,85 81,82 34,59

Fuente : Superintendencia de Bancos y Seguros, Dirección de Estudios, Sub Dirección de Estudios.

Elaboración: Superintendencia de Bancos y Seguros Dirección Nacional de Estudios, Sub Dirección de Estudios

(*) Este valor corresponde al total de la Prima Neta Pagada (PNP) del año 2004, remitido a través de los Boletines Financieros que publica la Dirección de Estadísticas SBS. El valor de la PNP correspondiente a las series WEB SBS, de US $477.301 para diciembre 2004, no se ha considerado como dato para el cuadro actual, dado que empresa de seguros Seguros Unidos no remitió data de diciembre del 2004; adicionalmente se omitió por error el valor de la cuenta 5204 "comisiones recibidas por otros conceptos"observándose una diferencia con el primaje a la fecha.

SERIE DE COMPONENTES DEL MARGEN TÉCNICO CONSOLIDADO DE LAS CIAS. DE SEGUROS

Tasas de Crecimiento(en porcentajes)

SISTEMA DE SEGUROS PRIVADOS

SEGUROS GENERALES Y SEGUROS DE VIDA

SERIE DE PRINCIPALES COMPONENTES DEL MARGEN TÉCNICO CONSOLIDADO DE LAS CIAS. DE SEGUROS

(en miles de dólares)

Superintendencia de Bancos y Seguros del Ecuador Dirección Nacional de Estudios SUBDIRECCIÓN DE ESTUDIOS

22

observándose una tendencia creciente entre (2004-2008) hasta llegar a una tasa de crecimiento del margen de contribución de 34,59 por ciento, para diciembre de 2008, la más elevada de los años en referencia, superando la tasa de crecimiento del ingreso devengado (23,06%).

Gráfico No. 20

Por su parte, el margen así como el ingreso devengado de las reaseguradoras del país, mostraron un mejor desarrollo durante 2008, respecto del año pasado. 10.1 Liquidez A diciembre de 2008, este índice decayó ligeramente (1,33), respecto del registrado en diciembre de 2007 (1,35), tras un crecimiento más que proporcional de los pasivos corrientes, respecto del crecimiento de los activos corrientes. 10.2 Seguridad Este índice, al igual que el anterior también se debilitó al llegar a 1,33 en diciembre de 2008, respecto del registrado en diciembre de 2007 que fue de 1,39. 10.3 Rentabilidad El resultado del ejercicio del sistema de seguros a diciembre de 2008, se ubicó en 32 millones de dólares, la mayoría proveniente de las empresas de los ramos generales seguido por aquellas de los ramos combinados y de vida. Las compañías muy pequeñas reportaron pérdidas al cierre del año 2008, lo cual hizo que disminuya su crecimiento respecto del año anterior, lo propio sucedió con algunas empresas grandes que observaron una merma en el crecimiento de resultados. En el sistema cuatro empresas registraron pérdidas en el ejercicio. La rentabilidad de los accionistas (ROE) a diciembre de 2008 fue de 10,18 por ciento, ligeramente inferior a la registrada en diciembre de 2007 cuando se situó en 10,57 por ciento.

Fuente : Superintendencia de Bancos y Seguros, Dirección de Estudios, Sub Dirección de Estudios.

Elaboración :Superintendencia de Bancos y Seguros Dirección Nacional de Estudios, Sub Dirección de Estudios

Sistema Privado de SegurosEvolutivo del Margen de contribución y del Ingreso Devengado

Tasa de crecimiento anual 2001-2008

27,66

16,0813,57

8,51

19,15 19,98

34,59

22,94

10,20

15,09

23,06

17,00

6,17

15,69

-

5,00

10,00

15,00

20,00

25,00

30,00

35,00

40,00

Dic 01 - Dic 02 Dic 02 - Dic 03 Dic 03 - Dic 04 Dic 04 - Dic 05 Dic 05 - Dic 06 Dic 06 - Dic 07 Dic 07 - Dic 08

Margen de Contribución Ingreso Devengado

Superintendencia de Bancos y Seguros del Ecuador Dirección Nacional de Estudios SUBDIRECCIÓN DE ESTUDIOS

23

Mientras que la rentabilidad de las operaciones (prima neta pagada) a diciembre de 2008 se ubicó en 2,31 por ciento, tasa inferior a la registrada en diciembre de 2007 que fue de 2,73 por ciento. Por su parte la rentabilidad del reaseguro se situó en 28,33 por ciento en diciembre de 2008, superior al 25,88 por ciento de diciembre de 2007. Se debe anotar que los niveles de rentabilidad de los accionistas y del reaseguro, superaron la tasa de inflación, por lo tanto registraron un incremento de la misma en términos reales. 10.4 Tasa de Gastos de Operación Esta tasa fue ligeramente más baja en diciembre de 2008 (26,14%), que la reflejada en diciembre de 2007 (26,64%) y dicho comportamiento obedeció a un incremento más que proporcional del activo, respecto del crecimiento de los gastos operacionales. 10.5 Endeudamiento A diciembre de 2008, el nivel de endeudamiento fue de 1,34 veces, superior al registrado en diciembre de 2007 que fue de 1,15 veces. 10.6 Morosidad Cartera de Primas Los niveles de morosidad bajaron en diciembre de 2008 (38,74%), respecto a la tasa de diciembre 2007 (42,34%), situación que demuestra una mejor gestión en la colocación de primas. 10.7 Cobertura Primas Vencidas Este índice en diciembre de 2008 llegó a 10,37% por ciento, tasa superior a la registrada en diciembre de 2007 (8,04%), comportamiento del cual se deriva la conducta de las utilidades y por ende la rentabilidad. 10.8 Tasa de siniestralidad Este indicador subió levemente de 49,59% en 2007 a 49,69% en 2008, ubicando al sector con una siniestralidad media próxima al 50 por ciento, lo cual se considera como un ratio manejable. 10.9 Razón Combinada Este es un indicador muy importante para el sector, dado que es una medida de rentabilidad técnica del sector. Este índice evalúa la capacidad de los ingresos generados por concepto de primas con el fin de cubrir los costos de una empresa. La industria de seguros en Ecuador a diciembre de 2008 se posicionó en 80,69 por ciento, por debajo del 100 por ciento y en niveles inferiores al ratio de 2007 (84,42%). 11. SISTEMA DE REASEGUROS NACIONALES A diciembre de 2008, el activo del sistema nacional de reaseguros aumentó a razón del 47,06 por ciento (5 millones de dólares) al pasar de 10,7 a 15,7 millones de

Superintendencia de Bancos y Seguros del Ecuador Dirección Nacional de Estudios SUBDIRECCIÓN DE ESTUDIOS

24

dólares, con lo cual representó el 2,42 por ciento de los activos del sistema privado de seguros. El primaje logrado por las reaseguradoras nacionales totalizó 16 millones de dólares esto es un crecimiento del 77,43 por ciento respecto del año anterior, integradas por 6,5 millones de dólares en reservas técnicas que permitió unas utilidades de 1,3 millones; registrándose un nivel de liquidez de 1,29 (ligeramente inferior al 1,33 registrado por el sistema de seguros privados) y una rentabilidad de 24,05 por ciento (aproximadamente catorce puntos por sobre el promedio anual de rentabilidad del sistema privado de seguros 10,15%); una tasa de siniestralidad de 32,12 por ciento, algo más de 17 puntos por debajo de la industria de seguros privados (49,69%).

Gráfico No. 21

Fuente: Superintendencia de Bancos y Seguros, Dirección Nacional de Estudios, Subdirección de Estadísticas

Elaboración: Superintendencia de Bancos y Seguros, Dirección Nacional de Estudios, Subdirección de Estudios

Sistema de Reaseguros Evolutivo de Prima Neta Pagada

66,26

36,88

9,11

19,8311,70

16,55

77,43

2 000 4 000 6 000 8 000

10 000 12 000 14 000 16 000 18 000

Dic

01

-D

ic 0

2

Dic

02

-D

ic 0

3

Dic

03

-D

ic 0

4

Dic

04

-D

ic 0

5

Dic

05

-D

ic 0

6

Dic

06

-D

ic 0

7

Dic

07

-D

ic 0

8

En

mile

s de

dól

ares

-10,0020,0030,0040,0050,0060,0070,0080,0090,00

En

porc

enta

jes

Prima Neta Pagada

TASAS DE CRECIMIENTO ANUALES: COMPONENTES DEL MARGEN TÉCNICO CONSOLIDADO DE LAS CIAS. DEREASEGUROS